Поиск по сайту

- Главная

- Рубрики

- Акцент

- Финансовый рынок. Профессиональные стандарты. Профессиональные стандарты деятельности специалистов финансового рынка в контексте развития цифровой экономики

Финансовый рынок. Профессиональные стандарты. Профессиональные стандарты деятельности специалистов финансового рынка в контексте развития цифровой экономики

Александр Васильевич Мурычев (e-mail: [email protected]), д. э. н., исполнительный вице-президент РСПП, председатель Совета по профессиональным квалификациям финансового рынка, зам. председателя совета Ассоциации «Россия» (г. Москва).

Петр Николаевич Новиков (e-mail: [email protected]), д. п. н., профессор, главный научный сотрудник Центра методологии бухгалтерского учета Научно-исследовательского финансового института (г. Москва).

Рим Канифович Нурмухаметов (e-mail: [email protected]), к. э. н., доцент кафедры «Финансы и кредит» Тульского филиала Финансового университета при Правительстве Российской Федерации (г. Тула).

В настоящее время в обществе сложилось общее понимание необходимости принятия мер по достижению в средне– и долгосрочной перспективе устойчивого экономического роста. Достижение этой цели невозможно без структурной перестройки экономики и внедрения новых технологий, прежде всего цифровых. Новый технологический уклад выдвигает человека, работника, его знания, компетенции, интеллект, творчество в центр цифровой трансформации. Следовательно, необходимо развивать как профессиональные, так и личностные качества специалистов в процессе их подготовки и последующей деятельности.

Роль профессиональных стандартов в подготовке специалистов

Одно из слагаемых подготовки высококачественных специалистов – разработка, актуализация и применение профессиональных стандартов. Они «должны задать четкие и ясные требования к компетенции специалистов, служить ориентиром для людей, какими знаниями, навыками они должны обладать, чтобы быть востребованными на современном рынке труда» [1]. По сути, профстандарты выступают одновременно и описанием профессиональной деятельности, и инструментом управления, задавая своего рода планку требований и ориентиров для выстраивания кадровой политики.

Мировая практика показывает, что главная задача, решаемая профессиональными стандартами, – установка требований к качеству труда, знаниям и умениям, гармонизация сфер труда и подготовки кадров. В соответствии с Трудовым кодексом РФ (ст. 195.1) профессиональный стандарт представляет собой характеристику квалификации, необходимой работнику для осуществления определенного вида профессиональной деятельности, в том числе для выполнения определенной трудовой функции, а сама квалификация работника определена как уровень знаний, умений, профессиональных навыков и опыта его работы.

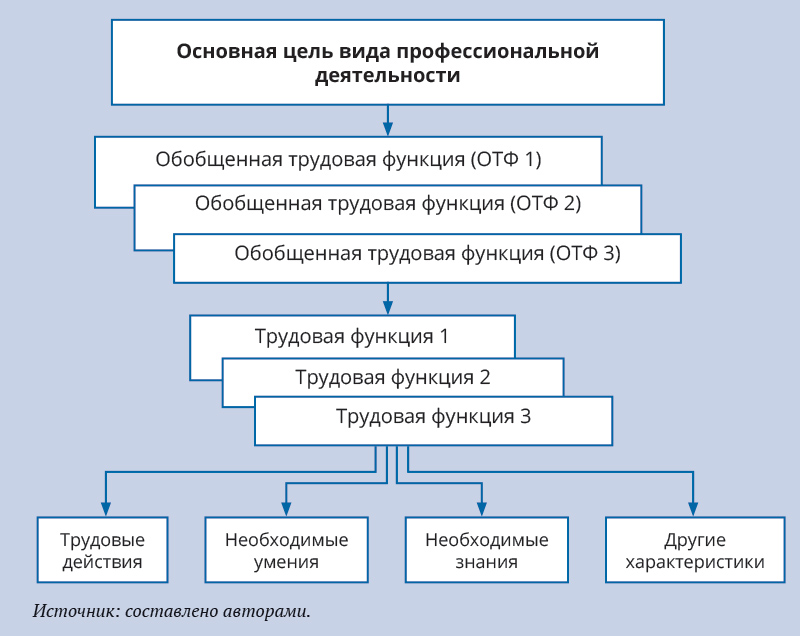

Как известно, структура профстандарта описана в приказе Минтруда России от 12.04.2013 № 147н «Об утверждении Макета профессионального стандарта». Ее существенными элементами, содержание которых вытекает из основной цели вида профессиональной деятельности, являются: набор обобщенных трудовых функций, перечень трудовых функций в рамках каждой обобщенной функции, а также трудовых действий, раскрывающих каждую трудовую функцию работника. Кроме того, в профстандарте выделены позиции (блоки) «Необходимые умения», «Необходимые знания» и «Другие характеристики», перечень которых нужен для выполнения трудовых функций (рис. 1).

Рисунок 1. Основные элементы структуры профессионального стандарта

ВНИИ труда Минтруда России подготовил «Методические рекомендации по формированию содержания профессиональных стандартов», которые раскрывают алгоритм разработки содержания профстандартов, соотнесенный с заполнением соответствующих разделов макета профстандарта, а также принципы декомпозиции различных трудовых функций и трудовых действий.

Нужно сказать, что вопросы разработки и применения профстандартов активно обсуждаются в профессиональном и образовательном сообществе. Проводятся семинары, конференции, форумы по этой проблематике, имеет место большое количество публикаций. Активную роль играют Советы по профессиональным квалификациям, в т. ч. и Совет по профессиональным квалификациям финансового рынка [2; 3]. Обсуждение проблем идет по разным направлениям: содержание самих стандартов, порядок их применения, значение для работодателей, связь с системой образования, модернизация структуры макета профстандарта и т. д. Однако сегодня актуальным направлением дискуссии стал вопрос о том, какие требования к профессиональным стандартам предъявляет современная технологическая революция. Не могут ли существующие профстандарты стать определенным барьером для инноваций, поскольку они описывают уже сложившиеся бизнес– процессы и порой недостаточно отражают новые перспективные процессы и явления? Насколько применима существующая модель профстандартов для высокопрофессиональных специалистов, которые непосредственно связаны с разработкой новых цифровых технологий и аналитикой больших данных (big data)? Эти вопросы и будут предметом нашего исследования применительно к сфере финансового рынка.

На важность исследования этих вопросов обратили внимание министр труда и социальной защиты Российской Федерации М. А. Топилин [4] и президент РСПП А. Н. Шохин [5], которые отметили необходимость оперативно вносить в профессиональные стандарты изменения, связанные с цифровизацией экономики, и вводить цифровые компетенции во вновь разрабатываемые и актуализируемые профстандарты.

Профессиональные стандарты финансового рынка: опыт разработки

Следует отметить, что в настоящее время уже разработано более тысячи профстандартов, из них свыше 30 стандартов для финансового рынка, которые описывают квалификации работников банковской, оценочной, страховой, бухгалтерской, аудиторской сфер деятельности. Анализ практики разработки и последующего применения профстандартов в финансовой сфере показал, что в этом процессе немало сложностей как теоретического, так и практического порядка.

Во-первых, в профстандарте должны быть отражены лучшие практики. Вопрос не в том, нужно это или нет, а в том, как это делать. Поэтому для изучения конкретных трудовых функций и трудовых действий, например, специалистов в кредитно-финансовом сегменте, необходимо выбирать финансовые институты, которые являются лидерами финансового рынка. Так, при формировании профстандартов по потребительскому, ипотечному и корпоративному кредитованию выбор банков определялся не только их долей в кредитовании, но и тем, насколько они использовали или предполагали использовать передовой или новый опыт кредитования. При практическом решении данной проблемы выяснилось, что разные банки применяют, например, различные методы оценки кредитоспособности заемщиков, различную методику прогнозирования сигналов раннего предупреждения проблемных кредитов, которые являются их ноу-хау. Так, Сбербанк определяет кредитоспособность заемщиков – физических лиц с использованием искусственного интеллекта. Банк ВТБ использует в оценке кредитоспособности потенциальных клиентов – физических лиц индивидуальный скоринг Объединенного кредитного бюро, которое для построения скоринга использует данные 300 млн кредитных историй из своей базы. Предугадать, какие методы и методики будут завтра более эффективными, невозможно, следовательно, и отражать их в трудовых функциях и действиях представляется нецелесообразным. Выход заключается в том, чтобы все новации отразить в соответствующих профстандартах в блоках «Необходимые знания» и «Необходимые умения». Поэтому специалисты по кредитованию, по нашему мнению, должны иметь представления об искусственном интеллекте и его возможностях в кредитной сфере, об интеллектуальном анализе, о технологии распределенных реестров (блокчейн), обработки больших данных и т. д.

Во-вторых, очевидно, что при разработке профстандартов специалистов финансового рынка необходимо опираться на законодательство России, нормативные документы Банка России, внутренние положения, инструкции финансовых институтов: банков, страховых обществ, профессиональных участников рынка ценных бумаг и т. д.

Однако особенностью финансовой сферы является то, что существуют различные точки зрения на определение многих понятий, таких как кредит, ссуда, заем, финансы, финансовые услуги, ценные бумаги и т. д. Приоритет, безусловно, отдается трактовке этих понятий в законодательных актах. Однако в случае отсутствия определения этих понятий в указанных документах необходимо исходить из теоретических представлений о предмете и реально сложившейся практики. Например, на дату утверждения профстандарта «Специалист по факторинговым операциям» (15.03.2015) в Гражданском кодексе РФ отсутствовало само понятие «факторинг». В то же время данный термин широко использовался в научных статьях и в реальной практике. Кроме того, уже был принят Федеральный закон от 5 мая 2014 г. № 86-ФЗ «О присоединении Российской Федерации к Конвенции УНИДРУА по международным факторинговым операциям». Поэтому разработчики данного профстандарта совершенно справедливо исходили из реально сложившейся практики по факторингу.

В-третьих, в ряде случаев необходимо обращение к теории вопроса. Приведем пример. Понятие «потребительский кредит» дано в законе «О потребительском кредите (займе)». В нем определены три важных элемента, которые раскрывают сущность потребительского кредита: а) потребительский кредит предоставляется исключительно в денежной форме, б) цель предоставления кредита не должна быть связана с осуществлением предпринимательской деятельности заемщика и в) кредитором могут выступать только кредитные организации. Между тем в практическом плане возник вопрос: в случае, если заемщик перестает возвращать кредит, можно ли включать трудовые функции и действия по возврату проблемного кредита в профстандарт специалиста по потребительскому кредитованию? По нашему мнению, если кредит не возвращается и это приобретает устойчивый характер, то нарушаются основные принципы кредитования: возвратность, срочность, платность. Поэтому функциями специалиста по кредитованию должны быть: выявление ранних сигналов формирования проблемной задолженности у заемщиков; анализ причин возникновения просроченной задолженности; разработка совместно с заемщиком мер по ее уменьшению и полной ликвидации.

Однако в случае, когда кредит не возвращается вообще и принимаемые меры не дают положительного результата, кредит трансформируется в другой финансовый инструмент. И мероприятия по возврату такого кредита (обращение в суд или к коллекторам, реализация залога) уже не являются функцией специалиста по кредитованию и не должны, по нашему мнению, включаться в данный стандарт.

В-четвертых, при разработке профстандарта важна терминологическая точность. Это необходимо для одинакового понимания терминов подавляющим большинством представителей профессионального сообщества. Так, анализ различных программ потребительского кредитования показал, что в документах коммерческих банков потребительский кредит и его виды (категории) трактуются по-разному. В некоторых банках в потребительские кредиты не включались автокредиты, кредитные карты, овердрафт, а вместо понятия «потребительский кредит» использовалось понятие «кредиты физическим лицам». В комментариях к «Статистическому бюллетеню Банка России» (выпуски 2015–2017 гг.) термин «потребительский кредит» не употребляется вообще, а вместо него используется понятие «кредиты физическим лицам».

Таким образом, в понятие «потребительский кредит» разные банки вкладывают, в зависимости от целей анализа, различный смысл. Выход из этой терминологической неясности при создании профессионального стандарта специалиста по кредитованию – анализ практики потребительского кредитования в крупных российских банках с ориентацией на фактические действия сотрудников банка в соответствии с основными положениями закона.

Как уже отмечалось, идущий в настоящее время процесс цифровизации экономики неизбежно, но в разной степени повлияет на содержание всех профстандартов. В резолюции III Всероссийского форума «Национальная система квалификаций России» (декабрь 2017 г.) прямо указано на необходимость совершенствования методологии разработки профессиональных стандартов, в том числе с учетом использования носящих общепрофессиональный характер единиц профессионального стандарта, связанных с общими компетенциями, требованиями цифровой экономики [4].

Цифровая экономика и финансовые технологии (ФИНТЕХ)

Что же представляет собой цифровая экономика? Существует множество ее определений. В «Стратегии развития информационного общества в Российской Федерации на 2017–2030 гг.» дается следующее определение цифровой экономики: это «хозяйственная деятельность, в которой ключевым фактором производства являются данные в цифровом виде, обработка больших объемов и использование результатов анализа которых по сравнению с традиционными формами хозяйствования позволяют существенно повысить эффективность различных видов производства, технологий, оборудования, хранения, продажи, доставки товаров и услуг»1.. Изучение многочисленных определений цифровой экономики позволяет выделить следующие ее особенности. Во-первых, цифровая экономика не является каким-то сегментом экономики, она пронизывает все отрасли, носит кроссекторальный характер. Во-вторых, ключевой фактор цифровой экономики – данные в цифровом виде, а ее основой служат цифровые информационно-коммуникационные технологии. И, в-третьих, обработка больших данных и их результатов, внедрение новых цифровых технологий позволяет существенно повысить эффективность всей экономики.

По существу, цифровая экономика становится новой парадигмой ускоренного экономического развития. В России в 2017 г. была принята программа «Цифровая экономика Российской Федерации»2.. Она определила цели, задачи, направления развития цифровой экономики, а также ключевые сквозные технологии на период до 2024 г. (рис. 2).

Рисунок 2. Основные направления и сквозные технологии программы «Цифровая экономика Российской Федерации»

Как мы уже отмечали, основой цифровой экономики являются цифровые технологии, а применение последних в финансовой сфере получило название «финтех» (англ. FinTech). Сам термин «финтех» (сокращение от словосочетания «финансовые технологии»), на наш взгляд, не совсем удачный. Дело в том, что технологии – это необходимый элемент любой финансовой операции, подразумевающий определенный порядок (способ) ее исполнения и наличие соответствующих инструментов. Тем не менее данный термин получил популярность и прочно вошел в научный оборот. Речь идет о таких новых технологиях, как распределенные реестры, искусственный интеллект, большие данные, робоэдвайзеры, рeer-to-peer (P2P) кредитование, краудфандинг, мобильные платежи, криптовалюты, токены, ICO и т. д. Сегодня отсутствует единое понимание, что такое финтех. Существуют разные определения финтеха: а) это новая финансовая отрасль; б) это любые технологические инновации, а не только цифровые, в области финансовых услуг; в) это сегмент экономики на пересечении секторов финансовых услуг и технологий.

Развернутое определение финтеха дано во Всемирном обзоре сегмента FinTech (март 2016 г.), подготовленном компанией PwC, которая предоставляет различные аудиторские и консультационные услуги. «FinTech, по мнению авторов этого обзора, – это динамично развивающийся сегмент на пересечении секторов финансовых услуг и технологий, в котором технологические стартапы и новые участники рынка применяют инновационные подходы к продуктам и услугам» [6].

По нашему мнению, финтех представляет собой экосистему, которая характеризуется симбиозом финансовых инструментов, новых цифровых технологий, различных финансовых и информационно-коммуникационных институтов, цифровой инфраструктуры и методов регулирования (рис. 3).

Рисунок 3. Структура финтеха

В сфере финансового рынка с активным участием Банка России с 2016 г. идут эксперименты по применению новых финансовых технологий, совершенствуется законодательство. С 1 июля 2018 г. в практику будут введены в оборот электронные закладные.Абсолютное большинство кредитов физическим и юридическим лицам в Сбербанке будет выдаваться на основе решений искусственного интеллекта. Президент Сбербанка Г. О. Греф выделил пять ключевых направлений применения этой технологии в финансовой сфере: интеллектуальный эдвайзер, Data driven decision making (принятие решений на основе анализа больших данных), кибербезопасность, анализ клиентов и автоматизация деятельности банка3.. Модель машинного обучения для процесса precollection (предотвращение возникновения просроченной задолженности) внедрил Бинбанк4.. Альфа-Банк стал первым российским банком, который начал использовать инновационную технологию SWIFT в сфере международных расчетов (global payments innovation, gpi)5..

ПАО «М. Видео» – крупнейшая розничная сеть по объемам и номенклатуре продаж электроники и бытовой техники в России – совместно с ООО «Сбербанк Факторинг» и АО «Альфа-Банк» в 2017 г. разработали схему и провели эксперимент по использованию технологии блокчейна для подтверждения факторинговых операций. Также на базе технологии блокчейна ряд банков осуществил пробные сделки в области торгового финансирования. В целом нужно сказать, что Россия значительно продвинулась в использовании новых технологий в кредитно-финансовой сфере и, по существу, становится одним из мировых лидеров в этой области.

Каким же образом финтех должен отразиться в профстандартах специалистов финансового рынка? Здесь однозначного ответа пока нет. В «Плане мероприятий по направлению “Кадры и образование”« программы «Цифровая экономика Российской Федерации», утвержденном Правительством РФ 21.02.2018, предлагается, например, разработать: 1) базовую модель компетенций и перечень ключевых компетенций цифровой экономики для выпускников и обучающихся системы профессионального образования по всем специальностям и направлениям подготовки; 2) определить минимальные компетенции цифровой экономики для определенных видов профессиональной деятельности6.. В то же время критерии и базовой модели, и перечня минимальных компетенций цифровой экономики в экспертной среде только начали обсуждаться. Дополнительно, по нашему мнению, следует выделить перечни базовых цифровых компетенций для различных групп специалистов. Такими группами могут быть: 1) руководители высшего и среднего звена управления; 2) специалисты, которые работают с новыми финансовыми технологиями (разработчики программ); 3) непосредственные пользователи цифровых технологий. Набор же конкретных компетенций для этих групп должен быть разным. В частности, в профессиональных стандартах специалистов финансового рынка должны быть отражены как базовые, так и специальные цифровые компетенции в зависимости от вида профессиональной деятельности.

В настоящее время наблюдается спрос на «нетехнических» сотрудников с цифровыми навыками, которые способны эффективно использовать внедренные на предприятии цифровые технологии [7]. Так, исследователи компании СEB (в 2017 г. она была приобретена Gartner, всемирно известной исследовательской и консалтинговой компанией в области информационных технологий), проанализировав вакансии компаний из глобального списка S&P 100, выявили, например, что от 90 % кандидатов сегодня требуется наличие цифровых и аналитических навыков. Соискатели должны уметь ориентироваться в развивающихся цифровых условиях, включая новое программное обеспечение, аналитические технологии и платформы отчетности7..

В то же время, обобщая имеющиеся исследования в области цифровых компетенций, можно отметить, что к цифровым навыкам чаще всего относят знание основ программирования и общее понимание архитектуры информационных программ, навыки программирования и алгоритмизации, умение работать в Word, Excel. Перечень этих навыков должны, по всей вероятности, выработать работодатели и профессиональные сообщества применительно к каждой профессии, группе родственных профессий. В профстандартах это может найти отражение в блоках «Необходимые знания» и «Необходимые умения» или отдельно в блоке «Другие характеристики».

Здесь нужно иметь в виду, что понятие «навыки» не имеет четкого определения. Многие эксперты наряду с понятием «навыки» используют понятие skill, что в английском языке означает способность выполнить задачу с предопределенным результатом. По их мнению, это определение шире, чем понятие «навык», и в некоторых случаях приближается к значению слова «компетенция» [8]. Нужно сказать, что на Западе термин skill достаточно активно используется при обсуждении требований к работникам экономики будущего. И здесь возникает вопрос, нужно ли в профстандартах к указанным выше блокам добавить еще и «навыки»? Этот вопрос требует дополнительного обсуждения, поскольку навыки в России принято считать составной частью умений.

Надпрофессиональные компетенции

Цифровая экономика кроме цифровых компетенций специалистов различных отраслей потребовала более пристального внимания к общим (надпрофессиональным) компетенциям. Возобновление дискуссии в экспертном сообществе о целесообразности отражения этих компетенций в профессиональных стандартах и их учете при формировании и оценке квалификаций работников определяет необходимость формирования в первую очередь стандартизованного перечня общих компетенций.

В настоящее время общие компетенции отражаются в профессиональных стандартах не в явном виде, а в связке с выполнением профессиональной деятельности через соответствующие формулировки необходимых умений, в которых, как правило, объединено несколько общих компетенций. На начальном этапе формирования системы профессиональных стандартов прямое отражение общих компетенций в профессиональных стандартах не было предусмотрено по той причине, что этот стандарт содержит характеристику профессиональной деятельности, а общие компетенции – это характеристика не деятельности, а работника, причем прежде всего его психофизиологических, а не профессиональных качеств.

В то же время на основании исследований, проведенных Американской ассоциацией менеджмента, Microsoft, Target Jobs, BBC, Prospects и Национальной ассоциацией колледжей и работодателей, ключевыми компетенциями для выпускников вузов были названы устная и письменная коммуникабельность, эффективная работа в команде, организационная осведомленность, аналитическое мышление, умение решать проблемы, инициативность и мотивация, нацеленность на результат, планирование и организация деятельности, гибкость и адаптивность к новым условиям [9]. Эти компетенции необходимы и нашим выпускникам.

Опросы работодателей, проводимые в России советами по профессиональным квалификациям, в том числе на финансовом рынке, также показывают, что наличие подобных компетенций у работников имеет большое значение для эффективной работы компаний и организаций. Следовательно, целесообразно продолжить обсуждение данного вопроса (учета общих компетенций в профессиональных стандартах), уточнить перечень обязательных параметров, применяемых для характеристики квалификации работника.

Следует заметить, что в последнее время в отечественной и зарубежной практике активно используется понятие soft skills (мягкие навыки), для которого в России часто используется перевод «надпрофессиональные навыки или умения», однако по смыслу оно ближе к понятию «общая компетенция».

Soft skills можно определить как сквозные, не связанные с конкретным видом профессиональной деятельности компетенции (навыки), которые обеспечивают качественное выполнение профессиональных задач, высокую производительность, успешную карьеру и социализацию работника. В то же время важно подчеркнуть, что в ряде случаев в за-висимости от вида профессиональной деятельности, еe специфики работодатели в равной мере оценивают профессиональные компетенции (навыки) и soft skills. В любом случае «мягкие навыки» могут служить ориентиром и для специалиста, и для его работодателя, поскольку они формируются в рамках общественной практики как деятельности, через потребности которой проявляется рыночный механизм спроса и предложения.

Обзор различных исследований по вопросам компетенций специалистов позволяет выделить следующие «мягкие навыки», которые применимы к любым специалистам в условиях цифровой экономики: логическое мышление, критическое мышление, креативность, умение работать в команде, искусство ведения переговоров, коммуникационные навыки, поиск и анализ информации, быстрая обучаемость и умение переучиваться, работа с нечетко сформулированными задачами и результатом и др. [10]. Большую работу в этом плане проводит Сбербанк, который в 2016 г. разработал модель компетенций, основанную на навыках XXI века. Она содержит шесть компетенций, на которые должны ориентироваться сотрудники банка: 1) клиентоцентричность, 2) решение проблем и системность мышления, 3) управление результатом и ответственность, 4) инновационность и digital skills, 5) развитие командного духа и сотрудничество, 6) управление собой [11]. Заместитель председателя правления Сбербанка России Ю. Г. Чупина сказала: «Если раньше все занимались тем, что готовили профессиональные навыки, то сейчас нужно добавить digital skills и soft skills… Мы уже сегодня отстаем в экономике знаний, нам не хватает людей с так называемыми навыками XXI века и новым типом мышления»8..

Таким образом, цифровизация экономики становится ведущим мировым трендом. Как отметил Президент России В. В. Путин, от уровня развития цифровой экономики России зависит ее национальная безопасность и независимость, конкурентоспособность российских компаний, позиция страны на мировой арене на долгосрочную перспективу9.. Важнейшая роль в процессе цифровизации экономики принадлежит кадрам, человеческому капиталу. Профессиональные стандарты призваны помочь специалистам финансового рынка повысить свою квалификацию и овладеть современными профессиональными компетенциями, цифровыми навыками и так называемыми мягкими навыками.

В целом, необходимо прежде всего выстроить последовательность «цифровая экономика – цифровые технологии – профессии – профстандарты – цифровые компетенции, навыки» и более четко определить соответствующий понятийно-терминологический аппарат. Кроме того, представляется, что в быстроразвивающихся отраслях, где широко внедряются новые цифровые технологии, когда кодифицировать и стандартизировать новые квалификации, профессии, специальности достаточно сложно, целесообразно продолжить обсуждение вопросов об актуализации формата профстандарта и об ускорении процедуры внесения в него изменений.

1 Стратегия развития информационного общества в Российской федерации на 2017–2030 годы. Утверждена Указом Президента Российской Федерации от 09.05.2017 № 203.

2 Программа «Цифровая экономика Российской Федерации», утверждена распоряжением Правительства Российской Федерации от 28.07.2017 № 1632-р.

3 Герман Греф назвал пять основных направлений применения искусственного интеллекта в финансовом бизнесе / FutureBanking.ru (http://futurebanking.ru/post/3478).

4 Как Бинбанк с помощью machine learning сократил выход на просрочку на 22 % / FutureBanking.ru (http://futurebanking.ru:8080/post/3525).

5 Альфа-Банк первый в России запустил инновационный сервис SWIFT gpi / FutureBanking.ru (http:// futurebanking.ru/post/3534).

6 План мероприятий по направлению «Кадры и образование» программы «Цифровая экономика Российской Федерации», утв. Правительством РФ 21.02.2018.

7 Зарина И. Цифровые навыки: кому они нужны (https://www.dp.ru/a/2017/11/19/Cifrovie_naviki_komu_oni).

8 Роль человеческого капитала в формировании цифровой экономики (http://tass.ru/pmef-2017/articles/4309767).

9 Выступление Президента России В. В. Путина на заседании Совета по стратегическому развитию и прио– ритетным проектам 5 июля 2017 г. (http://kremlin.ru/events/president/news/54983).

Библиография

- Совещание по вопросу разработки профстандартов / Официальный сайт Президента России. URL: http:// kremlin.ru/events/president/news/19812.

- Моисеев А. В., Маштакеева Д. К., Новиков П. Н. Формирование и развитие системы профессиональных квалификаций финансового рынка // Научно-исследовательский финансовый институт. Финансовый журнал. 2016. № 2. C. 28–40.

- Моисеев А. В., Мурычев А. В., Маштакеева Д. К., Новиков П. Н. О деятельности Совета по профессиональным квалификациям финансового рынка // Научно-исследовательский финансовый институт. Финансовый журнал. 2017. № 1. C. 52–62.

- В Москве завершился III Всероссийский форум «Национальная система квалификаций России» / Официальный сайт Национального совета при Президенте Российской Федерации по профессиональным квалификациям. URL: http://nspkrf.ru/news-nspk/item/130-forum.html.

- Президент «Ростелекома» возглавит Комитет по цифровой экономике Российского союза промышленников и предпринимателей / Официальный сайт РСПП. URL: http://рспп.рф/news/view/13097.

- Размывание границ: как компании сегмента FinTech влияют на сектор финансовых услуг / PwC Global FinTech Report. URL: https://www.pwc.ru/ru/banking/publications/fintech-global-report-rus.pdf.

- Лучшие практики развития квалификаций / Национальный совет при Президенте Российской Федерации по профессиональным квалификациям. URL: http://irkp31.ru/dual/xp_dual/xp_bel_obl/file/Best_practices_ NSPK.pdf.

- Навыки будущего. Что нужно знать и уметь в этом сложном мире / Global Education Futures и WorldSkills Russia, 2017. URL: http://spkurdyumov.ru/uploads/2017/10/navyki-budushhego-chto-nuzhno-znat-i-umet-v-novom-slozhnom-mire.pdf.

- Подольский О. А., Погожина В. А. Ключевые компетенции выпускников и молодых специалистов при приеме на работу // Научное обозрение: гуманитарные исследования. 2016. № 1. С. 96–103.

- Тренды цифровой экономики: базовые навыки программирования пригодятся всем / WorldSkills Russia, 2017. URL: http://worldskills.ru/media-czentr/novosti/trendyi-czifrovoj-ekonomiki-bazovyie-navyiki-programmirovaniya-prigodyatsya-vsem.html.

- Годовой отчет Сбербанка России, 2016. Обучение и развитие. С. 152–153. URL: http://www.sberbank. com/ru/investor-relations/reports-and-publications/annual-reports.

Журнал издается по заказу СПКФР.

E-mail: [email protected]

Телефон: +7 (495) 256 36 26

Адрес редакции и издателя: 107045, г. Москва, Большая Сухаревская пл., 16/18, стр. 1, оф. 37

Редакция не несет ответственности за мнения и информацию, обнародованные в комментариях к материалам.

Мнение авторов публикуемых материалов не всегда совпадает с мнением редакции. Ответственность за информацию и оценки, высказанные в рамках интервью, лежит на интервьюируемых.

При перепечатке материалов просим публиковать ссылку на сайт журнала с указанием гиперссылки.

Техническую поддержку сайта

осуществляет компания Finarty.

Finversia-TV

Finversia-TV

СПКФР-ТВ

СПКФР-ТВ